Protezione in mobilità: in Italia è sogno o realtà?

La protezione in mobilità è un argomento ancora troppo poco conosciuto sebbene sia di fondamentale importanza.

Nel nostro paese purtroppo non c’è ancora molta informazione sull’argomento.

Partiamo con un esempio importante: guidare in Italia o in Francia ha la stessa esposizione al rischio, ma gli italiani non sono quasi mai assicurati.

La protezione in mobilità in Italia

Secondo l’IVASS, solo il 17,99% degli italiani è assicurato per infortuni del conducente, contro il 97,90% della Francia.

Nel nostro paese quindi la protezione in mobilità sembra non essere una priorità.

Nel nostro paese quindi la protezione in mobilità sembra non essere una priorità.

Il rischio sulle strade tra Francia e Italia è lo stesso: in caso di incidente con responsabilità, il conducente è generalmente scoperto in caso di danni.

L’autista, senza una giusta legislazione sulla protezione in mobilità, non ha infatti diritto al rimborso per cure mediche.

Non ha diritto ad esempio alla fisioterapia, né ad alcun indennizzo per l’assenza dal lavoro dovuta a un eventuale ricovero ospedaliero.

La perdita di reddito può avere effetti a lungo termine.

Ciò accade soprattutto in casi gravi come l’invalidità permanente o il decesso, per i quali la persona non assicurata è completamente scoperta.

L’ISTAT nel 2019 ha registrato 172.183 incidenti stradali in Italia.

Si parla di una media di 661 feriti al giorno e, nonostante il blocco della mobilità del 2020 abbia fatto scendere il numero a 436, cresce invece il numero di veicoli a due ruote coinvolti.

Incidenti stradali e protezione in mobilità

A partire da maggio 2020, l’ISTAT rileva 564 incidenti con monopattino (più di 2 al giorno).

A partire da maggio 2020, l’ISTAT rileva 564 incidenti con monopattino (più di 2 al giorno).

Tuttavia, la percentuale di persone assicurate per gli infortuni su altri veicoli oltre all’automobile è ancora più esigua.

Questo è dovuto in parte al fatto che la polizza infortuni venga generalmente proposta come subordinata alla RCA.

Ma non solo. Si tende infatti a considerare oggetto dell’assicurazione il veicolo e non la persona.

L’evoluzione della mobilità, con sempre più persone che utilizzano abitualmente più di un mezzo di trasporto (bici + treno, auto + bus, ecc) ha portato allo sviluppo di nuove polizze infortuni multi-modali, attive cioè su ogni mezzo di trasporto, e con premio al consumo.

Grazie ai sensori dello smartphone è possibile pagare solo quando si è effettivamente in viaggio, in base al tipo di veicolo utilizzato.

Protezione in mobilità : strade ed autostrade

“Ho paura di guidare in autostrada”. Questo è uno dei pensieri dell’automobilista medio.

Eppure il rischio di incidenti sulle strade urbane è 15 volte maggiore.

Per quanto possa suonare inusuale, è proprio così: nel 2019, il 74% degli incidenti stradali registrati è avvenuto su strade urbane.

La “Localizzazione Degli Incidenti Stradali”, redatta da ACI su 36.526 incidenti, conferma che il rischio di essere coinvolto in un incidente è estremamente più alto per le strade urbane.

Questo è dovuto agli elevati flussi di traffico e alla pluralità di mezzi diversi che ogni giorno confluiscono sulle strade cittadine italiane.

Va però specificato che mentre su strada urbana il rischio è, sì più frequente, la gravità della lesione è generalmente bassa, mentre su extraurbane e autostrade le lesioni personali (seppur più rare) sono quasi sempre di maggior gravità a causa dell’alta velocità media di percorrenza.

Ad esempio, il 47% degli incidenti mortali avviene su strade extraurbane.

Ricorrenze negli incidenti al volante

Le circostanze che accomunano gli incidenti con lesioni alle persone sono l’orario e lo stile di guida.

In particolare ACI riconosce la fascia serale come la più densa di incidenti, anche gravi, con picchi che raggiungono il 15% il venerdì sera.

La quasi totalità degli incidenti è causata dal comportamento alla guida (distrazione alla guida, eccesso di velocità o mancato rispetto della precedenza).

La quasi totalità degli incidenti è causata dal comportamento alla guida (distrazione alla guida, eccesso di velocità o mancato rispetto della precedenza).

Se prima la prevenzione del rischio alla guida era un tema che veniva affrontato a livello sociale o educativo, di recente sembra che stia acquisendo interesse anche per le compagnie assicurative.

Soprattutto in ambito insurtech, stanno emergendo prodotti assicurativi che premiano uno stile di guida prudente (non solo in termini di velocità ma anche come scelta delle strade e della fascia oraria, distrazione alla guida, ecc.).

Esistono infatti insurance app che – grazie ai sensori dello smartphone – riconoscono il movimento, registrano il tragitto e consentono di sostituire il premio fisso a un consumo in base ai km viaggiati.

Più si viaggia prudenti più si viene premiati.

La pandemia ha evidenziato che i premi assicurativi delle polizze tradizionali per la mobilità sono ingiusti, e le persone stanno imparando a tutelarsi.

Protezione in mobilità: i dati della pandemia

Nel 2020, la maggior parte degli assicurati si è trovato a dover pagare il premio di un’assicurazione che avrebbe dovuto essere più basso.

Attraverso l’Osservatorio “Audimob” di Isfort sono stati stimati i comportamenti di mobilità giornalieri dei cittadini durante il regime di restrizioni (DPCM dell’11 marzo 2020) dovuto all’esplodere dell’emergenza sanitaria da Covid-19.

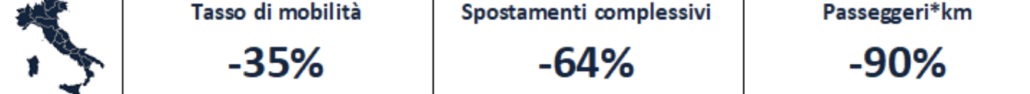

In sintesi, i dati mostrano nei primi 30 giorni di lockdown una drastica riduzione della domanda di mobilità.

Si può stimare che nella media giornaliera il tasso di mobilità allargato (popolazione che esce di casa) sia diminuito dal 90% al 55% (35 punti percentuali in meno), gli spostamenti complessivi siano diminuiti del 60% e km (somma dei km percorsi dai cittadini) sia diminuita di ben il 90%.

Una quota significativa di popolazione ha effettuato spostamenti in giornata, in alcuni casi solo di brevissima durata.

Con la diffusione dello smart working, si è registrata una sorta sostituzione di spostamenti più lunghi, strutturati e sistematici, con tragitti molto brevi (la c.d. “mobilità di prossimità”).

Protezione in mobilità e polizze auto

In termini di polizze legate alla mobilità, le persone si sono quindi trovate a dover versare un premio per un servizio di cui non hanno usufruito, se non in minima parte.

Riguardo alle polizze auto, ci sono state misure governative in questo senso.

Si sono però limitate a prorogare i termini di validità (legge di conversione del d.l. “Cura Italia”) o dare la possibilità di sospendere la copertura (scelta che però impediva nel periodo di sospensione di utilizzare il mezzo su strada).

Non ci sono stati sconti sul premio per la polizza, perché la natura di una polizza su base fissa annuale non tiene conto di eventi esterni.

Non è infatti un caso che l’Italian Insurtech Association abbia registrato in un solo anno, dal 2020 al 2021, una crescita enorme nell’interesse per le polizze digitali (dal 31 al 55%) e nella consapevolezza dell’esistenza delle polizze on–demand (dall’11 al 43%), ovvero quelle polizze che si possono attivare all’occorrenza.

Per combattere i costi extra, in ambito mobility insurance, le persone hanno iniziato ad orientarsi verso un modello assicurativo pay-per-use che sta riscuotendo sempre più successo.

Secondo IIA, infatti ben il 97% di chi ha sottoscritto una polizza on-demand si dice disposto a ripetere l’esperienza.

La protezione in mobilità è decisamente importante: dunque è necessario informarsi e scegliere il servizio migliore per evitare situazioni spiacevoli.

Lascia un Commento

Vuoi partecipare alla discussione?Sentitevi liberi di contribuire!